【物価上昇局面でお勧めしたい「元金均等返済」】

住宅ローンといえば、毎月(またはボーナス月)の返済額が一定である元利均等返済が定番であり、どこの金融機関でも、毎回の返済額が一定となる元利均等返済の住宅ローンを扱っています。一方、「元金均等返済」の住宅ローンは扱っている金融機関も少なく、利用者も検討すらしたことがない人が多いようです。

今回は、「元金均等返済」の特徴と、お勧めしたい理由について解説します。

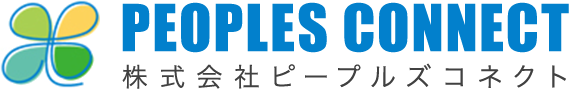

住宅ローンの定番とされる元利均等返済は、毎回の返済額(元金+利息)が一定となります。

返済が進むにつれて、元金部分の返済が増え、利息の支払部分が減っていきます。

一方、元金均等返済は、毎回の元金部分の返済額が一定となります。

返済開始当初の負担は、元金部分の返済が多くなる分、元利均等返済よりも元金均等返済のほうが多くなりますが、元本部分の返済が早く進むため、総返済額で比較すると、

元利均等返済よりも少なくなります。

ただし、元金均等返済の住宅ローンを扱う金融機関は限定されています。

毎回の返済額が一定のほうが分かりやすい点で元利均等返済が好まれる、

という理由もあると考えられますが、総返済額が少ない元金均等返済は、

金融機関の収益が少ないという理由も一因かもしれません。

筆者も2003年に住宅ローンを利用しましたが、当時の金利は2.55%であり、元利均等返済に比べて、元金均等返済のほうが返済開始当初の返済負担が2.5万円多く、結果的に元利均等返済を選択したことを覚えています。

ただし、当時に比べれば金利も低くなっています。

現在、3,000万円、35年返済の場合、金利0.6%であれば、

返済開始当初は、元金均等返済は86,428円、元利均等返済は79,208円で、

元金均等返済のほうが約7,000円多くなりますが、当時ほどの差はありません。

総返済額は、元金均等返済は約3,316万円、元利均等返済は約3,327万円で、

元金均等返済のほうが約11万円少なくなります。

現在は、返済開始当初の負担増は小さく、総返済額も元利均等返済よりも少ないため、金利が高いときと比べて、抵抗感は小さいのではないでしょうか。

住宅ローンの検討といえば、

・金利タイプ(変動金利、○年固定金利、全期間固定金利)

・返済期間(20年、30年、35年など)

・団体信用生命保険(死亡保障のみ、疾病特約付きなど)

などに目が行きがちですが、元利均等返済・元金均等返済も検討してみましょう。

元金均等返済も検討いただきたい背景についてご説明します。

背景1

返済が進むにつれて毎回の返済額が徐々に減少するため、今後、物価が上昇したときの家計の負担感が緩和される

金利が0.6%の場合、

借入残高が3,000万円のときの毎月の利息は1.5万円(3,000万円×0.6%÷12)

借入残高が1,000万円のときの毎月の利息は0.5万円(1,000万円×0.6%÷12)

となります。

金利が1.8%の場合、

借入残高が3,000万円のときの毎月の利息は4.5万円(3,000万円×1.8%÷12)

借入残高が1,000万円のときの毎月の利息は1.5万円(1,000万円×1.8%÷12)

となります。

借入残高が3分の1に減少すると、当然、支払う利息も3分の1に減少します。

全期間固定金利ローンの場合、負担する利息は当初に定めた条件のまま変わりませんが、

変動金利の住宅ローンでは、年に2回、適用金利が見直されますので、今後、金利が上昇した場合、利息負担が増える可能性があります。

2022年に入ってから、住宅ローンの金利が上昇するのでは・・・という警戒感が高まっており、10年固定金利、全期間固定金利の住宅ローンを検討する人が増えているようです。

固定金利を選ぶと、金利上昇リスクは回避できますが、毎回の返済負担は確実に増加します。一方、変動金利で元金均等返済を選択すると、元利均等返済よりも、返済開始当初の負担は増えますが、金利が一定の場合の毎回の返済額は減少するため、仮に金利が上昇した場合の負担増は、元利均等返済よりも緩和されます。

たとえば、変動金利の住宅ローン利用者について、

残高3,000万円、金利0.6%の場合、毎月の支払利息は1.5万円(3,000万円×0.6%÷12)

残高2,000万円、金利0.9%の場合、毎月の支払利息は1.5万円(2,000万円×0.9%÷12)

残高1,000万円、金利1.8%の場合、毎月の支払利息は1.5万円(1,000万円×1.8%÷12)

となり、

借入残高が2/3になれば、金利が3/2倍になっても、支払利息は同じ、

借入残高が1/3になれば、金利が3倍になっても、支払利息は同じです。

元利均等返済では、返済が進むにつれて、元金部分の返済が増えますので、

金利が上昇すると、元本と利息の両方が増えてしまいますが、

元金均等返済であれば、毎回の元金部分の返済は一定ですので、

金利が上昇した場合の支払の増加は利息部分だけとなります。

今後の家計負担増に備えて元金均等返済の選択は有効な選択肢

の他、上記の理由から、以下のようなケースに対しても、元金均等返済は効果的です。

背景2

毎回の返済額が減少する分、物価が上昇した場合の家計へのダメージが緩和される

背景3

子育て世代の場合、返済が進むにつれて、教育費の負担が増加していきますが、

毎回の返済額の負担が減少する分、教育費の負担増への対応に余裕ができる

背景4

老後資金準備を進めたい場合、元利均等返済では、一定額となる返済に加えて、老後資金

準備の積立原資はそのまま負担増になりますが、元金均等返済では、毎回の返済が減少す

る分、老後資金準備の負担増を緩和できる

30代よりも40代、40代よりも50代になると、住宅ローンの返済のほかに、教育資金や

老後資金準備の負担が増加しますので、その負担増に備えて、元金均等返済を利用して、

将来の負担増を緩和することを考えてはいかがでしょうか?

自分にあった住宅ローンの借り方・返し方について、ご相談相手が必要でしたら、

私たちFPにお声がけください。

益山 真一

1971年生まれ。早稲田大学政治経済学部経済学科卒業。

1級FP技能士、CFP認定者

マンション管理士、宅地建物取引士、消費生活アドバイザー

ダイエット検定1級、食生活アドバイザー2級、健康管理能力検定2級

2003年から2017年まで15年にわたり、國學院大學経済学部非常勤講師

人生を楽しむお金を生み出すことを目的とした執筆、講演活動を展開。

主なテーマは「資産形成・老後資金準備と家計管理」

FPの資格取得・継続教育、宅建の資格取得研修、高校・大学の講義のほか、

投資家向けセミナー、内閣官房内閣人事局主催のキャリアデザイン研修講師、

ファイナンシャルアカデミーのお金の教養講座・経済入門スクール等、

セミナー・研修・講義は2021年3月時点で3083回。

活動理念は「心、カラダ、キャリア、時間、お金」の5つの健康のバランスを考えた最適提案。

不動産のプロが「失敗しないお家探し」をお手伝いいたします。

まずはお気軽にご相談ください。