【住宅ローンの金利タイプで圧倒的に人気なのは?】

住宅を購入(建築)する時は多くの人が住宅ローンを利用しますが、住宅ローンの金利タイプをどれにするかで月々の支払額は異なります。選び方によっては結果的に損をすることも得をすることもあるかもしれません。適切な住宅ローン選択ができるよう、統計情報も踏まえながら考えてみました。

1996年から20年以上も低金利が継続中

住宅ローンの金利タイプは主に「変動金利型」「固定金利選択型」「全期間固定型」があり、固定金利選択型の固定金利期間は3年や10年等があります。現在の金利は低い方から順に変動金利型→固定金利選択型→全期間固定型なので、借入れ内容が同じなら返済額も少ない順に変動金利型→固定金利選択型→全期間固定型となります。しかし、変動金利と固定金利選択型は将来借入金利と返済額が変わる可能性が高いので、先々の金利水準も想定して選択することがのぞましいです。

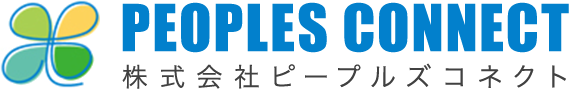

下記は住宅ローン金利の基準となる短期プライムレートの推移を表したものです。1971年以降の毎年4月1日時点の金利を載せています。

資料:日本銀行「長・短期プライムレート(主要行)の推移」

※金利は各年4月1日時点の短期プライムレートの最頻値(1988年以前は短期貸出金利)

昭和の高度成長や不動産バブルの時代には金利が9%を超えることもありましたが、バブルが弾けて金利が低下し、4月1日時点でみれば1996年から26年間も1%台の金利が続いています。2021年4月は1.475%で、当面金利が急上昇することはなさそうですが、将来のことは誰も分かりません。

最近は変動金利を選ぶ人が増えている

低金利時代が続いている状況下で、住宅ローンを新規に借りた人は、どの金利タイプを選択したのでしょうか?

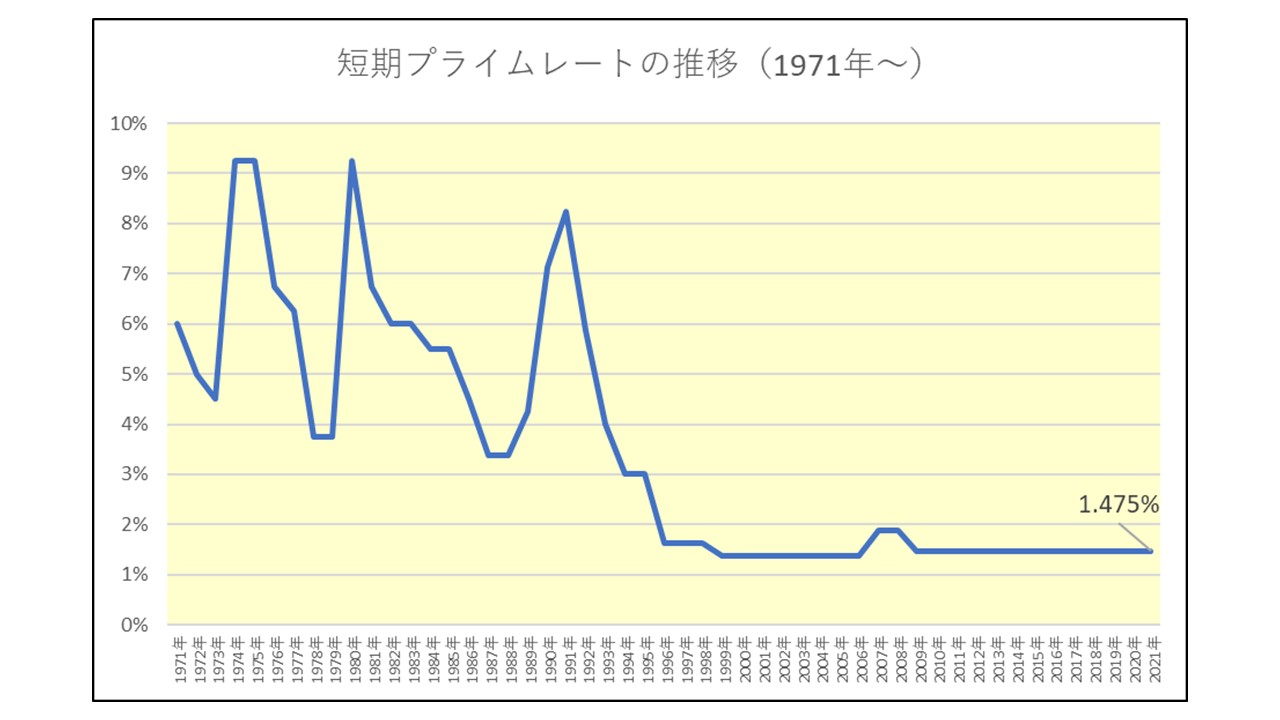

住宅金融支援機構の統計から、住宅ローン(新規貸出額の金額加重平均)の金利タイプごとの構成比をグラフにしてみました。金利タイプは「変動金利型」「固定金利選択型(2年・3年・5年・10年・10年以下の他の年数・10年超)」「全期間固定型」の8種類で、2006年度以降の14年間の推移を確認できます。

資料:住宅金融支援機構「2020年度住宅ローン貸出動向調査」

※2020年度・2017年度・2014年度・2011年度・2008年度をもとに作成

※2019年度までの調査名称は「民間住宅ローンの貸出動向調査」

2006年度は既に低金利時代に突入していますが、選ばれてきた金利タイプは意外と大きく変化しています。例えば、2006年度に最も多かったのは固定金利選択型3年(26.0%)で、固定金利選択型10年が僅差(25.6%)の2番目、3番目が変動金利型(14.0%)となっています。ところが、2019年度になると、変動金利型が75.2%で圧倒的に多く、2番目は固定金利選択型10年(12.4%)、3番目が固定金利選択型3年(4.1%)で、順位が逆になっています。

14年間で変動金利型の割合が14.0%から75.2%へ大幅に増えましたが、一貫して増えてきたわけではなく、2011年度には既に70%近くまで増えていたのが、2016年度には49.9%まで一旦減っています。住宅ローンを借りた人は金利(返済額)だけで選んでいるのではなく、金利以外の要因も含めて選んでいる人が多いようです。

金融機関の業態によって選ぶ金利タイプが大きく異なる

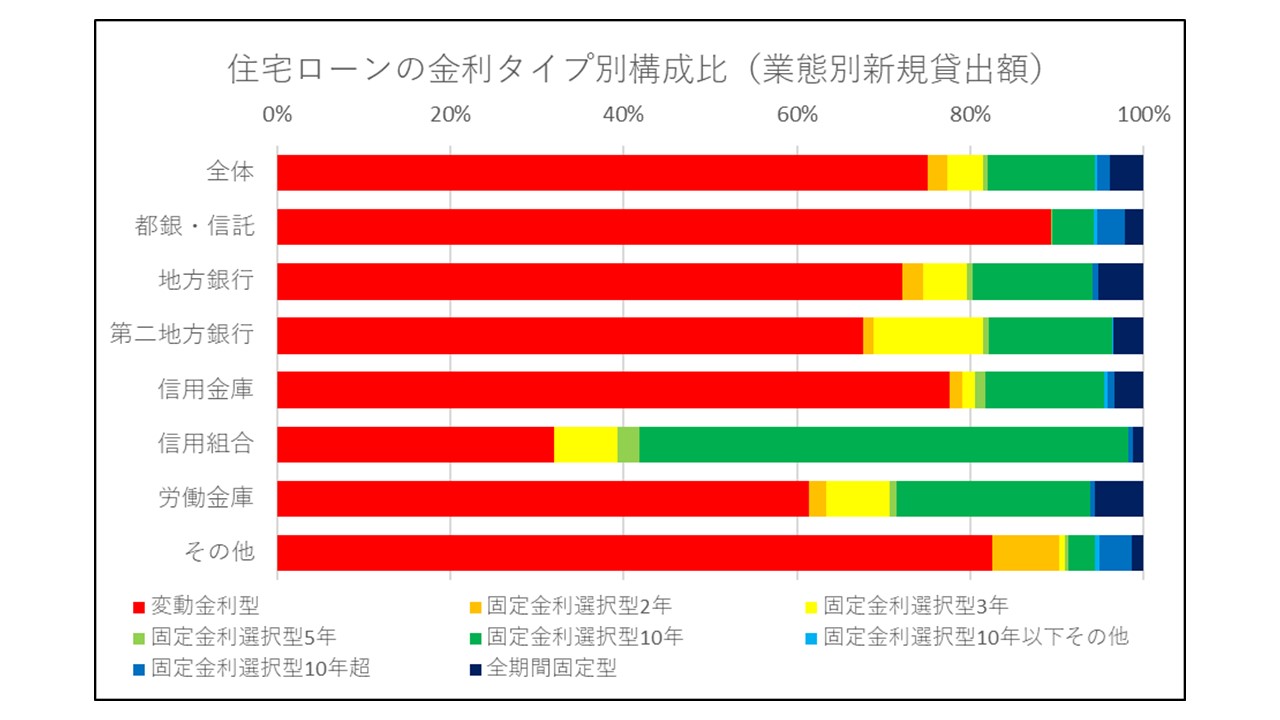

住宅ローンで選んだ金利タイプをもう少し詳細に確認するため、同じ住宅金融支援機構の2020年度の統計(2019年度実績)から、金融機関を業態別に分けて構成比をグラフにしてみました。業態は「都銀・信託(6)」「地方銀行(57)」「第二地方銀行(33)」「信用金庫(154)」「信用組合(19)」「労働金庫(12)」「その他(8)」でカッコ内は調査に回答した金融機関数です。

資料:住宅金融支援機構「2020年度住宅ローン貸出動向調査」

業態ごとに金利タイプの割合が大きく異なります。都銀・信託では変動金利型の割合が実に89.3%にもなり、固定金利選択型10年は4.8%しかありません。一方で、信用組合は変動金利型の割合が31.9%しかなく、固定金利選択型10年が56.5%もあります。労働金庫は全期間固定型の割合が5.6%で業態別では最も大きく、固定金利選択型10年も22.3%で比較的大きくなっています。

業態ごとに金利タイプが異なる理由として、住宅ローンを借りる人の意向よりも金融機関の事情が大きく影響していると考えられます。金融機関によって取扱している住宅ローンの種類が異なり、推奨している(力を入れている)金利タイプも異なるのでしょう。

つまり、どの業態で住宅ローンを申し込みするかによって、選ぶ金利タイプが変わってくる可能性が高いと言えます。自分なりに将来の金利動向や家計事情を考え、希望する金利タイプが明確になっているなら、そのタイプが得意な金融機関へ行くのが良いでしょう。もし選ぶのが難しい場合は、ファイナンシャルプランナー等の専門家に相談してから判断してみて下さい。

松浦建二(CFP ®認定者・1級FP技能士)

青山学院大学非常勤講師/FPとして個人向けや中小法人向けコンサルティング業務やFPに関する講演・執筆を主に、金融商品の販売代理業務等を行っています。各メディアにて取材協力も行っています。

不動産のプロが「失敗しないお家探し」をお手伝いいたします。

まずはお気軽にご相談ください。