新築にかかる固定資産税とは?負担を減らす方法や計算方法を解説

新築物件を建てた場合、毎年固定資産税を支払うことになります。しかし、この固定資産税はいくら支払って、支払いにはどのような方法があるのかどうか、詳しく知らない人も多いことでしょう。今回は新築物件を建てた際にかかる固定資産税について紹介していきますので、新しい住まいを購入しようと検討している方はぜひ参考にしてください。

固定資産税とは

固定資産税は、不動産などの固定資産を所有している人に市町村が課税する税金のことを指します。固定資産には不動産などの有形固定資産と、特許などの形がない無形固定資産があり、固定資産税がかかるのは前者の有形固定資産になります。

不動産を所有している場合に固定資産税がかかるため、不動産を持っておらず、賃貸物件で暮らしている人には固定資産税はかかりません。新築・中古問わず物件を購入した、土地などを相続した、もしくは譲渡されたなどによって不動産を所有したときに、固定資産税は発生します。

いつから新築の固定資産税がかかる?

固定資産税は毎年1月1日時点で、固定資産の所有者になっていて、固定資産税台帳に登録されている人を対象に課税されます。1月2日以降に不動産を所有した人は、所有した翌年から固定資産税を納めることになります。

しかし新築物件を購入した人は、日割りで精算するケースがほとんどです。税金を日割り計算して支払うことは法律で決まっていることではありませんが、一般的に行われている慣習であるため、日割り計算をしない方はほとんどいません。

日割り計算をする理由として、公平性を保つという点が挙げられます。固定資産税は1月1日時点の所有者に課税されるため、年の途中で所有者が変わっても、売主が税金を支払うことには変わりません。

1月2日に売買契約を結んだとしても、売主が税金を支払うことになり、売主からすると11ヶ月分の余分な税金を支払うことになってしまいます。そのため、日割り計算を行って売主に損が出ないようにする必要があるのです。なお、固定資産税のほかにも、都市計画税も同じように日割り計算を行います。

たとえば、2月28日に新築物件を購入した場合は下記のようになります。

例:固定資産税が12万円で、2月28日に売買契約を結んで、3月1日所有権が移る場合

※起算日を1月1日とする

120,000÷365日=328.768円/日(端数切り上げ)

328.768円×1/1~2/27(58日間)=19,068円(端数四捨五入)

328.768円×28/28~12/31(307日間)=100,932円(端数四捨五入)

1月1日~2月27日までの固定資産は前の所有者が支払い、契約日の2月28日以降の固定資産税は購入者が支払うことになります。また、多くの不動産会社では起算日を1月1日にしていますが、年度始めの4月1日を起算日にしている会社もあります。法律の定めがないため、起算日も不動産会社によって変わるのです。

新築の固定資産税の計算方法とは

土地や建物などの不動産にかかる固定資産税は、固定資産税評価額をもとに計算されています。ここで注意したいのが、固定資産税評価額は不動産売買価格とは異なるという点です。固定資産税評価額は地価などをもとに決められているため、不動産売買価格と乖離していることも珍しくありません。

固定資産税評価額を知りたい場合は、固定資産税評価明細書もしくは固定資産税評価証明書を取得することで確認できます。固定資産税評価額をもとにした固定資産税の計算式は下記のようになります。

固定資産税評価額×1.4%=固定資産税

固定資産税や都市計画税は、土地や建物によっては特例が適用されて、税金が減額になることがあります。上記の固定資産税の計算式は基本的な計算方法ですが、下記のような特例が適用される場合、さらに税金が安くなります。

・新築住宅にかかる税額の減額措置

特例条件:新築物件で課税床面積が120m2以下の部分

計算式:固定資産税評価額×1/2×1.4%=固定資産税

※減額期間は3年間(マンションの場合は5年間)

ほかにも「認定長期優良住宅に関する軽減措置」などの軽減措置があります。

新築にかかる固定資産税の手続きと支払方法

新築物件を購入した後の固定資産税の支払いはどのように行うのでしょうか。ここでは必要な手続きや支払方法について解説していきましょう。

固定資産税の手続き

固定資産税の支払いには手続きは必要ありません。購入した翌年の4月~6月のタイミングで、各自治体から固定資産税の納税通知書が自宅に届きます。納税通知書には、自治体側で軽減措置を加味して固定資産税を計算した金額が記載されています。

不動産の所有者が固定資産税に関わる手続きや、軽減措置の計算を自ら行う必要はありません。もし6月を過ぎても納税通知書が届かなかった場合は、一度自治体に問い合わせてみましょう。

固定資産税の支払方法

固定資産税の納付書が自宅に届いた後は実際に固定資産税を支払います。納付方法は自治体によって異なりますが、市税事務所での支払いや金融機関での振込、銀行口座の引落としやコンビニ支払い、クレジットカードによる支払いなどの方法があります。また、昨今ではキャッシュレス化が進んでいるため、それに対応する自治体も出てくるかもしれません。

支払いは1回で全額を支払う方法と、4期分に分けて支払う方法の2つがあります。4期分で支払うときは6月・9月・12月・2月に分けられていることが多いですが、納付期限は自治体によって異なります。

新築の固定資産税の負担を減らす方法

固定資産税は税金なので、基本的に安くする方法はありません。特例や制度によって固定資産税が安くなった状態で請求されることはありますが、こちら側が何か行動をして安くなることはないと覚えておきましょう。

納税は義務であり、固定資産税を払わないで滞納していると、場合によっては銀行口座や所有している物件などの財産が差し押さえられることもあります。そのため、固定資産税の支払いは忘れることなく行いたいものですが、固定資産税が高ければ支払うのが億劫になってしまうでしょう。固定資産税を安くすることはできませんが、支払い方法を変えることで固定資産税の負担を軽減することができます。

クレジットカードで支払う

クレジットカードで固定資産税を支払うことで、少しだけ負担を減らすことが可能です。最近はクレジットカードの支払いに応じている自治体も増えているので、自分が住んでいる自治体のホームページなどで確認してみましょう。

固定資産税をクレジットカードで支払うと、支払った金額に応じてクレジットカードのポイント還元が行われます。還元率は金融機関によって異なりますが、貯めたポイントを使って買い物をすることができます。ただし、決済手数料がかかるケースもあるため、気になる方は利用している金融機関に決済手数料について聞いてみましょう。

支払い忘れによる延滞税に気をつける

仮に固定資産税などの税金を支払わずに滞納してしまうと、滞納した日数に応じて延滞税が加算されていきます。なお、延滞税の割合は下記のように決められます。

・納期期限翌日から2ヶ月を経過するまで・・・年7.3%または「延滞税特例基準割合+1%」のどちらか低い方 ※令和3年の延滞税は年2.5%

・納期期限翌日から2ヶ月を超えた場合・・・年14.6%または「延滞税特例基準割合+7.3%」のどちらか低い方 ※令和3年の延滞税は年8.8%

固定資産税を延滞してしまうと、自治体から郵送で支払通知書などが届きます。この通知書が届いて初めて延滞していることに気づいたケースも少なく、通知書が届いた時点で支払えば財産の差し押さえなどは行われません。心配な人は、支払方法を金融機関への振込ではなく口座振替などに変えてみると良いでしょう。

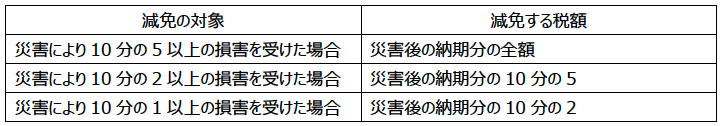

災害時に被害を受けた場合は減免になる可能性がある

災害により被害を受けた場合は、減免になる可能性があります。横浜市では、災害によって土地や家屋が損害を受けた場合に、その被害の割合によって減免措置が受けられるようになっています。

災害によって被害を受けた場合は、固定資産税以外の税金についても減免される可能性があるので、気になる方は自治体に連絡を入れてみましょう。

まとめ

新築物件を購入する際は、引越しや近所への挨拶などやるべきことが多く、固定資産税の存在を忘れてしまうことがあります。しかし、税金を支払うことは国民の義務であり、支払いが遅れるとペナルティーを受ける恐れがあるので、早めに支払っておきましょう。

また、物件の固定資産税評価額によっては、毎年の固定資産税の支払いが生活の負担になることもあります。固定資産税の支払いを加味したライフプランを立てて、ゆとりを持った生活を送るようにしましょう。

不動産のプロが「失敗しないお家探し」をお手伝いいたします。

まずはお気軽にご相談ください。