【ファミリーで都市中心部に住むなら、借りるより買った方が・・・と感じる2つの理由】

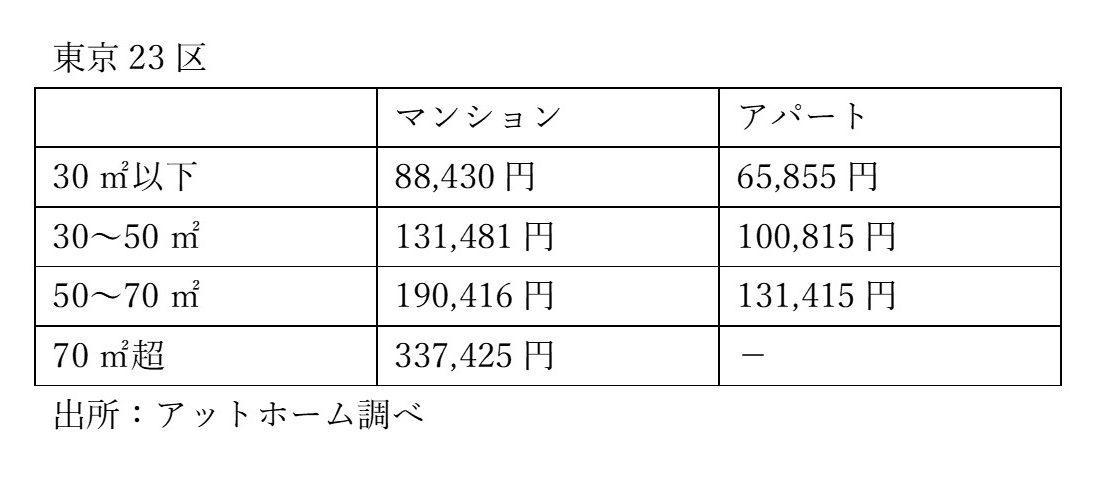

「2021年9月 全国主要都市における賃貸マンション・アパートの平均家賃(面積帯別)」(アットホーム調べ)によると、東京23区の賃貸マンションの募集家賃(賃料+管理費・共益費等)は、以下のとおりです。

マンションの募集家賃は

50㎡~70㎡は190,416円、2015年1月に比べて16.6%上昇。

年換算で約228万円、30年で6,854万円。

70㎡超は337,425円、2015年1月に比べて17%上昇。

年換算で約405万円、30年で約1億2,147万円。

募集賃料ですので、成約家賃はこの金額よりも安くなっている可能性もありますが、ファミリー世帯が23区内で家賃を支払って生活することが難しくなったと感じさせられます。

仮に、50㎡~70㎡の賃貸マンションの募集家賃である約19万円から、

管理費、修繕積立金、固定資産税等として3万円を差し引き、毎月16万円の返済額として、

借入金利1.5%、返済期間30年の住宅ローンを借りる場合、借入可能額は4,636万円となり、約1割の頭金を準備すれば、5,000万円程度の物件を購入することができます。

このような賃料事情もあり、同じ金額を支払うのであれば、借りるよりも購入した方がよいと考える人が多くなることはごく自然なことと考えられます。

そういう筆者も、18年前に現在住んでいるマンション(3LDK、壁心約75㎡)を購入したとき、同じような間取りの賃貸物件を近隣に借りると家賃が約20数万円。そんなに高い家賃であれば購入した方がよいと感じた1人です。

コロナ禍で、都市中心部から郊外への移転が進んでいるという報道もありますが、

物件価格の推移、募集賃料の推移を見る限り、都心のニーズは変わらず強いと考えられます。

【借家は持家に比べて面積が小さい】

全国的に、持家に比べて、借家は狭くなっており、都市中心部ではその傾向がより顕著です。

「家は寝るための場所」として、家は狭くても、通勤等に便利な場所に住むことの優先順位が高いと考える人も多かったようですが、コロナ禍により「住まい」としての役割に加えて、リモートワーク、在宅ワークのスペースを求める人が増加し、従来よりも少し広い住宅を求める傾向が強くなったようです。

また、2021年度税制改正により、2021年より一定要件を満たす40㎡以上の住宅に係る借入金も、住宅ローン控除の対象となりました。

以上のように様々な事情が重なり、都市中心部にある40~70㎡程度の住宅に対するニーズは相対的に高まり、この面積帯の取引価格は上昇しています。

参考までに、前述のアットホーム調べの主な全国主要都市の賃貸マンションの平均家賃(面積帯別)は以下のとおりです。

もちろん、賃料と住宅ローンの返済額を単純に比較して、「借りた方が得か、買った方が得か」を判断することはお勧めしませんし、今後の住まい方・働き方に対する考え方、マイホームに対する価値観等によっても判断が異なります。ただし、1つの参考数値として、購入したい地域や間取りの条件のもと、家賃と購入した場合の住宅ローンの返済額も確認したうえで、検討することをお勧めします。

家賃は、支払っても資産として残りませんが、マンション等を購入すれば、資産としての価値が残ります。

ただし、時間の経過による価値の下落、物件の劣化、地震等の自然災害や事故等による資産価値の下落等のリスクはあります。

1つの参考資料として、株式会社東京カンテイが公表しているリセールバリューに着目してみてはいかがでしょうか?

(参考)首都圏リセールバリュー

https://www.kantei.ne.jp/report/107RV_shuto.pdf

この資料では、10年前に購入した物件を今、売却する場合の価値を表示しています。

値上がりしている地域、値下がりしている地域を調べることで、地域ごとの価格トレンドを把握することができます。

例えば、4,000万円でマンションを購入し、10年後、売却するときに4,000万円で売れれば、10年間にかかった住宅コストは住宅ローンの金利、諸費用、管理費、修繕積立金、固定資産税等の税金の負担のみで済んだことになり、家賃を支払う場合に比べて、実質的な自己負担が大きく抑えられます。

資産価値は、今後の交通の利便性、再開発や自然災害による被災によっても大きく変わりますが、資産価値が下がりにくい立地であれば、毎回の住宅ローンの支払いが多くても、資産価値の目減りを抑えることができます。

以上のように、都市中心部(値下がりしにくい地域)にニーズの高い面積帯(人気のある面積帯)の住宅を購入することは、賃貸物件を借りる場合と比較して、一定の合理性があると考えられます。

ただし、合理性があっても、住宅ローンの支払いができなくなっては困ります。

病気やケガ、災害、勤務先の業績不振、コロナ禍のような想定外の事由により、予定通りに返済でききなくなる可能性もありますので、ある程度の「たら・れば」があっても、契約に定めた条件で返済できる住宅ローンの資金計画を立てることが大切です。

住宅の購入計画、住宅ローン資金計画のご相談をご希望の方は、是非、私たちFPにご相談ください。

益山 真一

1971年生まれ。早稲田大学政治経済学部経済学科卒業。

1級FP技能士、CFP認定者

マンション管理士、宅地建物取引士、消費生活アドバイザー

ダイエット検定1級、食生活アドバイザー2級、健康管理能力検定2級

2003年から2017年まで15年にわたり、國學院大學経済学部非常勤講師

人生を楽しむお金を生み出すことを目的とした執筆、講演活動を展開。

主なテーマは「資産形成・老後資金準備と家計管理」

FPの資格取得・継続教育、宅建の資格取得研修、高校・大学の講義のほか、

投資家向けセミナー、内閣官房内閣人事局主催のキャリアデザイン研修講師、

ファイナンシャルアカデミーのお金の教養講座・経済入門スクール等、

セミナー・研修・講義は2021年3月時点で3083回。

活動理念は「心、カラダ、キャリア、時間、お金」の5つの健康のバランスを考えた最適提案。

不動産のプロが「失敗しないお家探し」をお手伝いいたします。

まずはお気軽にご相談ください。