【夫婦や複数人で住宅ローンを借りる場合の団体信用生命保険】

銀行等で住宅ローンを借りる場合、一般的に団体信用生命保険に加入します。

住宅ローンの金利は、変動金利は0%半ば、固定金利でも1%台ですが、この金利の中に団体信用生命保険の保険料(約0.2%台相当)も含まれていることを考えると、住宅ローンの金利は本当に低い水準であることを感じます。

今回は、住宅ローンを借りるときに、ほとんどの人が加入する団体信用生命保険について

解説します。なお、金融機関ごとに保障内容が異なる疾病特約付き団体信用生命保険等については、本稿では触れません。

住宅ローンを借りる際、一般的に団体信用生命保険に加入できることができることが条件とされています。基本的な保障内容は、住宅ローンを借りている人が死亡・高度障害となった場合、住宅ローンの残高は生命保険から支払われ、ご家族はその後、住宅ローンの負担なく、その住宅に住み続けることができます。

住宅を借りている場合、世帯主死亡後も家賃の支払いが続く点と比べると、団体信用生命保険に加入することで、万一の場合の住居費の負担を抑えることができる点は大きな安心です。

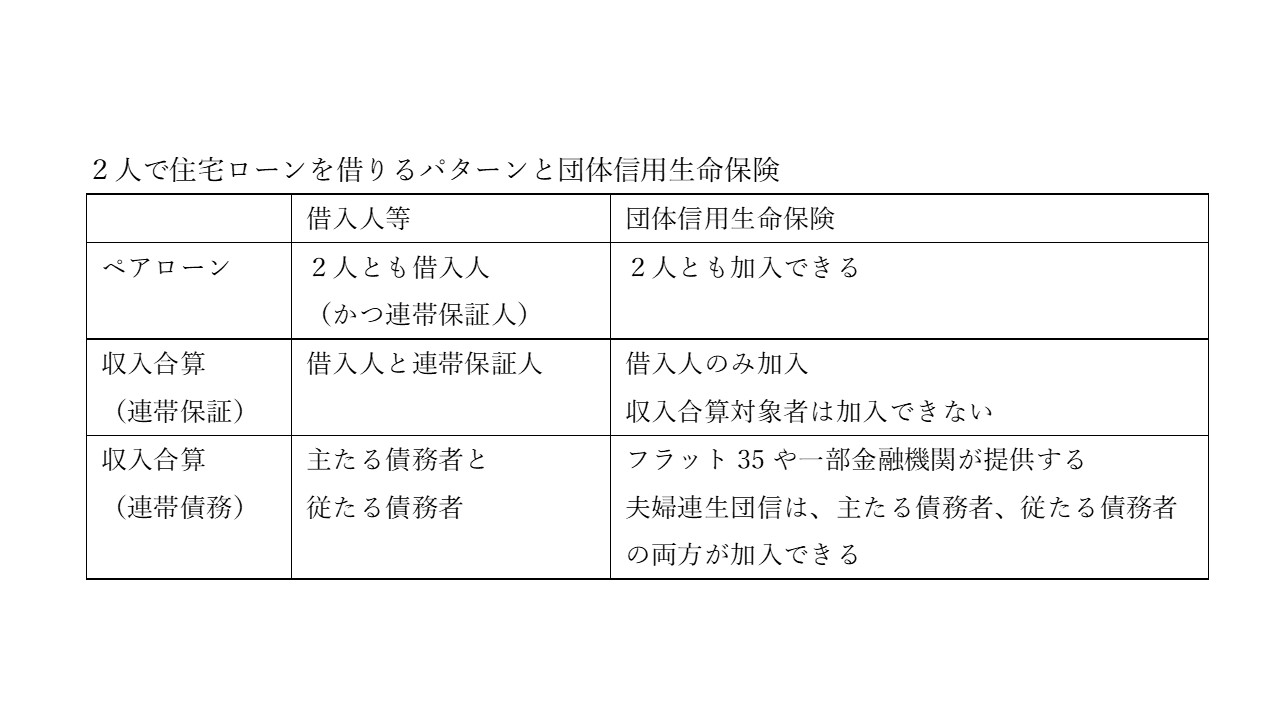

最近は、世帯主が単独で住宅ローンを組むケースのほか、夫婦で住宅ローンを利用するケースも多くなっています。具体的には、ペアローン、収入合算(連帯保証)、収入合算(連帯債務)等がありますが、住宅ローンの利用方法によって、団体信用生命保険の加入の仕方も異なるため、注意が必要です。

ペアローンは夫婦とも加入、収入合算(連帯保証)は主たる債務者のみ加入

ペアローンは、例えば、夫婦がそれぞれ住宅ローンの借入人(かつ相手の連帯保証人)となって住宅ローンを借りる方法です。

この場合、夫婦それぞれが団体信用生命保険に加入しますので、借入人本人が死亡すると、その借入人名義の住宅ローンはなくなります。

収入合算(連帯保証)は、夫婦の一方を主たる債務者、もう一方を連帯保証人として住宅ローンを利用する方法です。

合算対象者の収入の全部または一部を主たる債務者の収入と合算することで、

1人が単独で住宅ローンを借りるよりも、借入額を多くすることができます。

この場合、団体信用生命保険に加入するのは主たる債務者のみであり、

主たる債務者が死亡すると、住宅ローンがなくなりますが、

連帯保証人が死亡しても、住宅ローンはそのまま残ります。

収入合算(連帯債務)はフラット35、財形住宅融資(民間住宅ローンではごく一部の扱い)等で利用できる形態で、1人が主たる債務者、もう1人が従たる債務者として住宅ローンを利用する方法です。

たとえば、フラット35の団体信用生命保険「デュエット」に加入すると、両方とも加入でき、いずれかが死亡すると住宅ローン全体がなくなりますが、一方のみが加入する場合、

もう一方の人が死亡すると、住宅ローンはそのまま残ります。

民間の住宅ローンでも夫婦連生団体信用生命保険の扱いがある場合は前述の

デュエット同様の保障ですが、夫婦連生団体信用生命保険がない場合には、

主たる債務者のみが団体信用生命保険に加入します。

税金面では特に考慮不要

保険料は多くのケースで金利に含まれており、所得税・住民税において生命保険料控除の適用はありません。

また、債務者が死亡し、住宅ローンは生命保険金で支払われた場合には、遺族の負担はないため、相続税の計算上、債務控除の対象にもなりません。

つまり、保険料でも所得税・住民税の特典はなく、団体信用生命保険加入者が死亡した場合の相続税の計算にも影響しません。

住宅購入後、団信加入者の死亡保障は減らし、未加入者の保障は確保!

団体信用生命保険に加入した分、死亡した場合の生命保険((逓減)定期保険、収入保障保険等)の必要保障額は、住宅ローンを借りる前よりも住居費の保障の分だけ、少なくてよくなりますので、借入人が大きな死亡保障の生命保険に加入している場合は、生命保険を見直しましょう。

なお、収入合算(連帯保証)などで、団体信用生命保険に加入していない人の分については、

保険期間:住宅ローン返済期間

保険金額:毎月返済額のうち、連帯保証人の収入に依存する分

とする収入保障保険の加入等を検討しましょう。

住宅価格の高騰によって、夫婦等、複数人が借入名義人または収入合算を利用して、

住宅を購入するケースが多くなっています。

団体信用生命保険は金利に含まれていることや、死亡よりも発生確率が高く感じられる疾病保障のほうに気を取られて、一方が死亡した場合のリスクについては忘れがちです。

万一のことがあったときに、「こんなはずでは・・」とならないように、

疾病保障に加えて、住宅ローンを2人で借りる場合の死亡保障も大丈夫であるかを

確認しましょう。

夫婦で住宅ローンを借りる場合の契約方法や保障について、ご相談したい方は、

是非、私たちFPをご活用ください。

益山 真一

1971年生まれ。早稲田大学政治経済学部経済学科卒業。

1級FP技能士、CFP認定者

マンション管理士、宅地建物取引士、消費生活アドバイザー

ダイエット検定1級、食生活アドバイザー2級、健康管理能力検定2級

2003年から2017年まで15年にわたり、國學院大學経済学部非常勤講師

人生を楽しむお金を生み出すことを目的とした執筆、講演活動を展開。

主なテーマは「資産形成・老後資金準備と家計管理」

FPの資格取得・継続教育、宅建の資格取得研修、高校・大学の講義のほか、

投資家向けセミナー、内閣官房内閣人事局主催のキャリアデザイン研修講師、

ファイナンシャルアカデミーのお金の教養講座・経済入門スクール等、

セミナー・研修・講義は2021年3月時点で3083回。

活動理念は「心、カラダ、キャリア、時間、お金」の5つの健康のバランスを考えた最適提案。

不動産のプロが「失敗しないお家探し」をお手伝いいたします。

まずはお気軽にご相談ください。